O mercado de ações é como qualquer outro mercado. É uma loja! Uma loja cheia de mercadorias.

Algumas dessas mercadorias são baratas, enquanto outras são caras.

É nosso dever como investidores “caçar o tesouro” para negócios.

Assim como desperdiçar dinheiro em roupas ou comida é uma má ideia, nunca é bom para os investidores pagarem muito por ações. Ao mesmo tempo, você deve manter um certo padrão de qualidade.

É por isso que sou um grande defensor da estratégia de investimento de crescimento de dividendos.

Essa estratégia defende a compra e a manutenção de ações em empresas de classe mundial que pagam dividendos em dinheiro confiáveis e crescentes.

Você compra essas ações a avaliações atraentes, reinveste seus dividendos crescentes e observa o acúmulo de riqueza e renda passiva.

Venho usando essa estratégia buscando viver de renda, e ficar financeiramente livre.

Minha carteira de ações de crescimento de dividendos, que chamo de PRIDE ONE DIVIDEND FUND, gera uma renda passiva de dividendos, para atingir esse objetivo.

Este portfólio foi construído com foco na qualidade e no valor.

O último aspecto pode ter um grande impacto no sucesso de seus investimentos.

Um estoque de crescimento de dividendos subvalorizado deve fornecer um rendimento mais alto, maior potencial de retorno total de longo prazo e risco reduzido.

Isso é relativo ao que a mesma ação poderia fornecer se estivesse razoavelmente valorizada ou sobrevalorizada.

Preço e rendimento estão inversamente correlacionados. Todo o resto igual, um preço mais baixo resultará em um rendimento mais alto.

Esse rendimento mais alto está correlacionado a um maior potencial de retorno total a longo prazo.

Isso ocorre porque o retorno total é simplesmente a receita total obtida com um investimento - ganho de capital mais receita de investimento - durante um período de tempo.

A receita de investimento potencial é impulsionada pelo rendimento mais alto.

Mas o ganho de capital também recebe um possível impulso através do “lado positivo” entre um preço mais baixo pago e um valor intrínseco estimado mais alto.

E isso se soma a qualquer ganho de capital que normalmente ocorreria quando uma empresa de qualidade naturalmente se tornasse mais valiosa ao longo do tempo.

Essa dinâmica deve reduzir o risco.

A subvalorização introduz uma margem de segurança.

Este é um "amortecedor" que protege o investidor contra problemas imprevistos que podem diminuir prejudicialmente o valor justo de uma empresa.

É proteção contra as possíveis desvantagens.

A caça ao tesouro por mercadorias de qualidade no mercado de ações pode render resultados tremendos a longo prazo.

Felizmente, esse esforço da caça ao tesouro ficou mais fácil do que nunca. Acompanhado no nosso blog e assinado a área de membros, a PRIDE ONE - DIVIDEND CAPITAL.

Walgreens Boots Alliance, Inc. (WBA) é uma das maiores farmácias do mundo, com mais de 18.000 lojas em todo o mundo.

Fundada em 1901, esta é agora uma gigante farmacêutica de $ 32 bilhões (por valor de mercado) que emprega diretamente mais de 275.000 pessoas.

Algumas de suas principais marcas incluem Walgreens, Duane Reade, Boots e Alliance Healthcare.

A Walgreens é principalmente uma operadora de farmácia de varejo. E o negócio de farmácia de varejo é em grande parte baseado nos Estados Unidos.

A aquisição em 2018 de quase 2.000 lojas da Rite Aid Corporation (RAD) por ~ $ 4,2 bilhões dobra nessa estratégia.

No entanto, a empresa também possui aproximadamente 26% da AmerisourceBergen Corp. (ABC).

Essa participação acionária na AmerisourceBergen expõe a Walgreens à distribuição farmacêutica, uma vez que a AmerisourceBergen é uma das maiores empresas de medicamentos no atacado nos Estados Unidos.

Sua grande aposta no negócio de varejo farmacêutico nos Estados Unidos é uma faca de dois gumes.

Por um lado, eles são líderes na maior economia do mundo. E com o envelhecimento dos americanos, a necessidade de produtos farmacêuticos certamente aumentará. Pessoas idosas ricas pagarão para ter acesso a medicamentos de qualidade.

Um mundo que está cada vez maior, mais velho e mais rico significa que a demanda e o acesso a cuidados médicos de qualidade só vão aumentar.

Por outro lado, os EUA são um mercado maduro. E a ascensão do comércio eletrônico torna o negócio de varejo de margem estreita ainda mais competitivo, ao mesmo tempo que permite o envio de produtos farmacêuticos. A pandemia também não está ajudando.

Eles são um elo integral na complexa cadeia de suprimentos que compõe o sistema de saúde dos Estados Unidos e é um bom presságio para sua capacidade de aumentar seus lucros e dividendos.

A empresa já aumentou seu dividendo por 45 anos consecutivos. E está chegando perto do status de Dividend King, que seria 50 ou mais anos consecutivos de aumento de dividendos.

De fato, a Walgreens aumentou notavelmente o dividendo em 2,2% em julho - durante uma pandemia.

Este crescimento vem no topo do rendimento de dar água na boca da ação de 5,0%.

Gostamos muito dos dividendos em termos de rendimento e histórico de crescimento.

Mas, em última análise, é com esses aumentos de dividendos futuros que nos preocupamos. Os investidores de hoje estão colocando o capital em risco para as recompensas de amanhã.

E é esse crescimento futuro que determina o que devemos pagar pelo estoque.

Vou agora construir uma trajetória de crescimento voltada para o futuro para a Walgreens.

Essa trajetória dependerá parcialmente do que a empresa fez na última década em termos de crescimento de receita e resultado financeiro. Então, vou comparar isso a um prognóstico profissional de curto prazo para o crescimento do lucro.

Combinar o passado comprovado com uma previsão futura dessa maneira deve nos permitir tirar uma conclusão sobre para onde o negócio pode estar indo, o que por sua vez nos ajudará a estimar o valor intrínseco.

A Walgreens aumentou sua receita de US $ 2.760 bilhões no ano fiscal de 2014 para US $ 139,537 bilhões no ano fiscal de 2020.

Isso parece ótimo à primeira vista.

No entanto, muito disso veio de um grande salto na receita no ano fiscal de 2015, após a fusão entre a Walgreens e a Alliance Boots.

Esta é uma imagem mais precisa do tipo de crescimento que essa empresa apresentou na última década.

A WBA teve uma grande perda única de US $ 1,9 bilhão, impactando seus resultados financeiros de 31 de agosto de 2020.

As margens de lucro líquido atuais da WBA (0,3%) são menores do que no ano passado (2,9%).

É um número sólido. Não excelente. Mas muito bom.

Qual será o desempenho da Walgreens Boots Alliance nos próximos 1 a 3 anos? 23,6%.

ROE futuro: O retorno sobre o patrimônio líquido da WBA está previsto para ser baixo em 3 anos (14,9%).

Alto ROE: o retorno sobre o patrimônio líquido da WBA (2%) é considerado baixo

Eles veem ventos contrários excedendo os de cauda nos próximos anos.

Isso se relaciona principalmente ao impacto negativo da pandemia nos negócios de várias maneiras, incluindo menos tráfego de pedestres, margens estreitas, custos mais altos e uma temporada de resfriados / gripes mais fraca.

Mas é importante equilibrar isso com o quadro de longo prazo e a avaliação - essa fragilidade de curto prazo não existe no vácuo.

Acho que o negócio ainda está bem posicionado para o longo prazo. As tendências demográficas funcionam a seu favor, mesmo que o curto prazo pareça feio.

Além disso, a valorização já está com péssimo desempenho.

A menos que o negócio entre em colapso total, o que parece improvável, a baixa avaliação e o alto rendimento representam uma oportunidade atraente de longo prazo.

WBA ($ 37,37) está sendo negociado abaixo de nossa estimativa de valor justo ($ 121,63). Em comparação ao preço justo, uma subvalorizadas de 69,03%.

PE vs indústria: WBA é um valor baixo com base em seu índice PE (72x) em comparação com a média da indústria de varejo de consumo dos EUA (13,9x). Via de regra, buscamos oportunidades PE (20x).

PE vs Mercado: WBA tem um valor baixo com base em seu índice PE (69x) em comparação com o mercado dos EUA (18,3x).

| Data Point | Source | Value |

| Earnings Per Share* | Company Filings (30/08/2020) in USD | $0.52 |

| NasdaqGS:WBA Share Price** | NasdaqGS (02/11/2020) in USD | $37.37 |

| United States of America Consumer Retailing Industry PE Ratio | Median Figure of 16 Publicly-Listed Consumer Retailing Companies | 13.87x |

| United States of America Market PE Ratio | Median Figure of 2535 Publicly-Listed Companies | 18.33x |

* Lucro anual GAAP por ação dos últimos doze meses (TTM), excluindo itens extraordinários..

** Listagem principal da Walgreens Boots Alliance

| Calculation | Outcome | |

| PE Ratio | = NasdaqGS:WBA Share Price ÷ EPS (both in USD) 37.37 ÷ 0.52 | 72.07x |

Razão PEG: WBA é um valor pobre com base em sua Razão PEG (2,9x)

PB vs indústria: WBA tem um bom valor com base em seu índice de PB (1,5x) em comparação com a média da indústria de varejo de consumo dos EUA (1,7x).

Para ser honesto, este não é o modelo de negócios mais atraente que já vi. Mas o rendimento e a avaliação contribuem muito para aumentar meu entusiasmo.

E com economias de escala, poder da marca e sua posição consolidada na complexa cadeia de saúde dos Estados Unidos, existem vantagens competitivas no lugar. Apreciamos o fosso econômico que WBA construiu, desde a sua constituição em 1901.

Regulamentação, concorrência e litígio são riscos onipresentes em todos os setores.

A competição é especialmente brutal - tanto no varejo quanto no setor de farmácia. Com o aumento dos riscos e custos relacionados às vendas omnicanal (especialmente e-commerce), essa é uma preocupação.

A escala da empresa funciona contra eles de algumas maneiras. É a lei dos grandes números em jogo. Seu grande tamanho simplesmente reduz a quantidade de crescimento futuro que podem produzir em termos percentuais.

Também há risco político, especialmente na frente da saúde. Qualquer movimento em direção à nacionalização da saúde nos Estados Unidos, embora improvável, impactaria esse modelo de negócios.

E com o concorrente CVS Health Corp. (CVS) se movendo em direção a um provedor de saúde verticalmente integrado, a decisão da Walgreen de dobrar o modelo de negócios principal aumenta sua exposição a mudanças estruturais no varejo farmacêutico.

Com esses riscos conhecidos, ainda acho que essa ação merece atenção aqui.

Avaliação do preço das ações

Abaixo estão as fontes de dados, entradas e cálculos usados para determinar o valor intrínseco da Walgreens Boots Alliance.

| Data Point | Source | Value |

| Valuation Model | 2 Stage Free Cash Flow to Equity | |

| Levered Free Cash Flow | Average of 18 Analyst Estimates (S&P Global) | See below |

| Discount Rate (Cost of Equity) | See below | 7.3% |

| Perpetual Growth Rate | 5-Year Average of US Long-Term Govt Bond Rate | 2.2% |

Uma parte importante do fluxo de caixa descontado é a taxa de desconto, a seguir explicamos como ela foi calculada.

| Data Point | Calculation/ Source | Result |

| Risk-Free Rate | 5-Year Average of US Long-Term Govt Bond Rate | 2.2% |

| Equity Risk Premium | S&P Global | 6.0% |

| Consumer Retailing Unlevered Beta | Simply Wall St/ S&P Global | 0.38 |

| Re-levered Beta | = 0.33 + [(0.66 * Unlevered beta) * (1 + (1 - tax rate) (Debt/Market Equity))] = 0.33 + [(0.66 * 0.380) * (1 + (1 - 21.0%) (127.38%))] | 0.841 |

| Levered Beta | Levered Beta limited to 0.8 to 2.0 (practical range for a stable firm) | 0.8 |

| Discount Rate/ Cost of Equity | = Cost of Equity = Risk Free Rate + (Levered Beta * Equity Risk Premium) = 2.22% + (0.841 * 6.01%) | 7.27% |

Cálculo do Fluxo de Caixa Descontado para NasdaqGS: WBA usando Fluxo de Caixa Livre de 2 Estágios para o Patrimônio

Os cálculos abaixo descrevem como um valor intrínseco para a Walgreens Boots Alliance é obtido descontando os fluxos de caixa futuros para seu valor presente usando o método de 2 estágios. Usamos as estimativas dos analistas de fluxos de caixa daqui a 10 anos para a 1ª fase, a 2ª fase assume que a empresa cresce a uma taxa estável para a perpetuidade.

| Levered FCF (USD, Millions) | Source | Present Value Discounted (@ 7.27%) | |

| 2021 | 4.348,2 | Analyst x5 | 4.053,39 |

| 2022 | 4.472,4 | Analyst x5 | 3.886,49 |

| 2023 | 5.148 | Analyst x3 | 4.170,27 |

| 2024 | 6.047 | Analyst x1 | 4.566,4 |

| 2025 | 6.091 | Analyst x1 | 4.287,76 |

| 2026 | 6.160,02 | Est @ 1.13% | 4.042,34 |

| 2027 | 6.249,91 | Est @ 1.46% | 3.823,25 |

| 2028 | 6.355,37 | Est @ 1.69% | 3.624,17 |

| 2029 | 6.472,77 | Est @ 1.85% | 3.440,85 |

| 2030 | 6.599,58 | Est @ 1.96% | 3.270,39 |

| Present value of next 10 years cash flows | $39.165 |

| Calculation | Result | |

|---|---|---|

| Terminal Value | FCF2030 × (1 + g) ÷ (Discount Rate – g) = $6.599,577 x (1 + 2.22%) ÷ (7.27% - 2.22% ) | $133.498,89 |

| Present Value of Terminal Value | = Terminal Value ÷ (1 + r)10 $133.499 ÷ (1 + 7.27%)10 | $66.154,84 |

| Calculation | Result | |

| Total Equity Value | = Present value of next 10 years cash flows + Terminal Value = $39.165 + $66.155 | $105.319,84 |

| Equity Value per Share (USD) | = Total value / Shares Outstanding = $105.320 / 866 | $121,63 |

| Calculation | Result | |

|---|---|---|

| Value per share (USD) | From above. | $121.63 |

| Current discount | Discount to share price of $37.37 = ($121.63 - $37.37) / $121.63 | 69.3% |

Walgreens Boots Alliance, Inc. (WBA) é uma empresa global com escala onde escala é importante, e ela está preparada para se beneficiar das mudanças demográficas. Com um rendimento de 5% esmagador de mercado, 45 anos consecutivos de aumento de dividendos, uma taxa de pagamento moderada, forte crescimento de dividendos e o potencial de as ações estarem 69.3% subvalorizadas, esta é uma ação que deve estar no radar para todos os investidores em crescimento de dividendos .

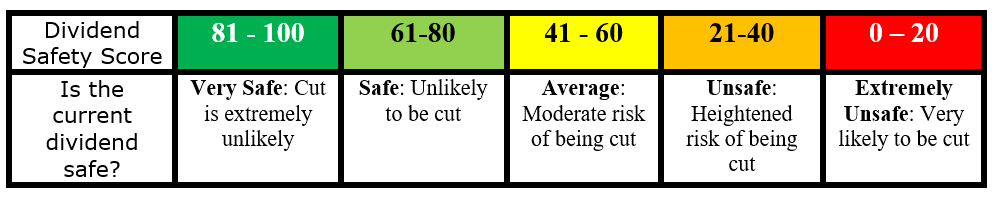

Corremos a WBA por meio do Dividend Safety Score. A sua pontuação de segurança de dividendos é 79.

As pontuações de segurança de dividendos variam de 0 a 100. Uma pontuação de 50 é a média, 75 ou mais é excelente e 25 ou menos é fraco. Com isso em mente, o dividendo da WBA parece seguro com um risco improvável de ser cortado. Saiba mais sobre Dividend Safety Scores abaixo.

Embora estejamos principalmente focados no investimento em crescimento de dividendos, no nosso blog você também obterá nossas melhores ideais, dicas e sacadas para gerar receita.

Se isso parece algo de que você pode se beneficiar. Comece a construir um patrimônio com empresas pagadoras de dividendos de crescimento seguros através da bolsa de valores americana, sem temer crises nacionais ou internacionais.

A Walgreens Boots Alliance, Inc. (WBA) faz parte do portfolio do PRIDE ONE DIVIDEND FUND.

Fale com a Pride One! Somos especialistas em investimentos internacionais e operações de câmbio.

#eusouprideone #iamprideone

Carlos Augusto

Founder / CEO – Pride One